Chronique du droit de l’art : « Comment les musées nationaux enrichissent-ils leurs collections ? De la dation Picasso à la donation d’Emmanuel Perrotin et de ses artistes »

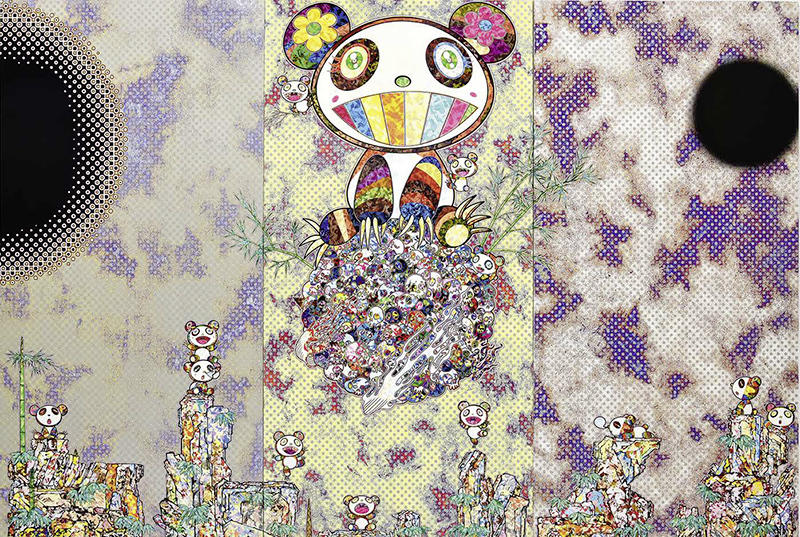

Takashi Murakami (né en 1962), Forest Companions, 2017. Acrylique sur toile, 300 x 450 cm (3 panneaux). © 2017 Takashi Murakami / Kaikai Kiki Co., Ltd. All Rights Reserved

En raison de leurs moyens limités et des prix du marché, les musées nationaux s’en remettent à la générosité des contribuables, attirés par des avantages fiscaux, pour enrichir leurs collections. Cette générosité s’exprime principalement par la donation et la dation en paiement.

L’opération est exceptionnelle. En faisant don de vingt-trois œuvres au Centre Pompidou, Emmanuel Perrotin fait entrer de nouveaux artistes dans les collections du musée, parmi lesquels Klara Kristalova, Bharti Kher, Maurizio Cattelan, ou encore Takashi Murakami. La donation est d’autant plus remarquable que l’institution n’aurait pas pu acheter ces œuvres : leur valeur totale dépasse son budget annuel d’acquisition. Cela donne la pleine mesure de l’importance des donations pour les musées nationaux.

« La valeur des œuvres transmises en dation représente ainsi, sur les trente dernières années, plus de 14 millions d’euros en moyenne par an. »

14 millions d’euros par an

C’est aussi le cas de la dation en paiement, qui permet aux musées de recevoir des œuvres de première importance transmises à l’État en paiement d’un impôt. La valeur des œuvres transmises en dation représente ainsi, sur les trente dernières années, plus de 14 millions d’euros en moyenne par an. Et les chefs-d’œuvre collectés sont importants : Carlins des Rothschild, collection du musée Picasso… C’est l’un des principaux modes d’acquisition des musées nationaux.Ces deux mécanismes présentent des caractéristiques différentes, des procédures adaptées et des avantages fiscaux spécifiques et complémentaires. Quels sont-ils ?

I. La donation, un don assorti d’un avantage fiscal

La donation est d’abord une libéralité. Par la donation, le propriétaire d’une œuvre ou d’un objet d’art en transfère gratuitement la propriété à un tiers, qui accepte de la recevoir. Elle se distingue notamment du legs, car elle intervient du vivant du donateur.

« Les charges les plus traditionnelles consistent à demander l’indication de son identité comme donataire, que les œuvres soient exposées, qu’elles constituent un ensemble indissociable, qu’elles ne puissent pas être prêtées. »

Les choix du donateur

La donation est spontanée. Le donateur décide des œuvres qu’il donne, du moment de son acte, il peut aussi choisir le musée bénéficiaire. Il peut également imposer des charges : les plus traditionnelles consistent à demander l’indication de son identité comme donataire, que les œuvres soient exposées, qu’elles constituent un ensemble indissociable, qu’elles ne puissent pas être prêtées. Le duc d’Aumale a ainsi interdit au musée Condé le prêt des œuvres lui ayant été données. Si en théorie, les charges possibles sont infinies, il est sage de laisser de la souplesse à l’institution bénéficiaire. Elle risque de refuser le don si ses contraintes sont trop lourdes. La procédure de donation est souple. L’institution bénéficiaire est libre de décider, généralement par une décision formelle de ses organes de direction, une estimation par un expert indépendant et un acte notarié. Si des charges accompagnent le don, le ministre de tutelle de l’établissement doit se prononcer.

Galerie de peinture du château de Chantilly. © Actu-culture.com / OPM

Une réduction d’impôt

La donation ouvre droit à une réduction d’impôt lorsqu’elle est consentie à des œuvres ou organismes ayant un caractère culturel, tels que les musées, qui délivrent en contrepartie un reçu fiscal. Le donateur peut déduire 66 % de la valeur des œuvres et objets d’art transmis du montant de son impôt sur le revenu, dans la limite de 20 % de son revenu imposable. Si le montant du don excède ce plafond annuel, il peut déduire l’excédent de son revenu imposable sur les cinq années suivantes.

Autres possibilités

Mais ce n’est pas tout. Lorsque la donation est effectuée par un contribuable au moment où il acquiert une œuvre ou un objet d’art, ou lorsqu’il le reçoit par donation, legs ou succession, il peut être exonéré des droits de mutation et des taxes afférents à cette transmission. La donation est alors soumise à un agrément par une commission qui « émet un avis sur l’intérêt artistique ou historique [ainsi] que sur la valeur du bien offert » (Article 310 G de l’Annexe II du Code général des impôts – CGI). In fine, c’est le ministre de l’Économie et des Finances qui décide d’octroyer ou non l’agrément.

Le processus de donation est donc souple. Il permet à un artiste ou à ses ayants droit de sécuriser l’intégration d’œuvres importantes à un musée de leur choix, en bénéficiant d’une réduction d’impôt. L’institution jouit également d’une liberté de décision importante. Le régime de la dation est plus contraignant.

« Sont concernés les œuvres d’art, les livres, les objets de collection ou les documents mais ils doivent avoir “une haute valeur artistique ou historique.” »

II. La dation en paiement, payer l’impôt avec des œuvres d’art

La dation en paiement est d’abord une modalité de paiement de l’impôt par la transmission à l’État d’une ou plusieurs œuvre(s) d’art. Elle est donc très régulée.

Sont concernés les œuvres d’art, les livres, les objets de collection ou les documents mais ils doivent avoir « une haute valeur artistique ou historique ». Cette liste est suffisamment souple pour inclure une belle variété de biens (des ordinateurs ou des hélicoptères ont pu être concernés). Les objets de moindre intérêt sont refusés. De plus, ils doivent être détenus depuis au moins cinq ans, sauf, par exemple, à avoir été acquis par succession. Les œuvres ne doivent pas avoir déjà fait l’objet de deux refus d’agrément. En pratique, l’État accepte rarement des œuvres d’artistes vivants, pour ne pas perturber le marché.

Quels impôts ?

La dation permet de payer certains impôts seulement : les droits de mutation à titre gratuit, comme les droits de succession et de donation, le droit de partage et l’impôt sur la fortune immobilière, pour un montant minimum de 10 000 €.

Le redevable de l’impôt n’est pas libre. Il transmet la propriété de ses œuvres à l’État, ne choisit pas l’institution qui les exposera (même si, en principe, les œuvres sont conservées dans un musée qui leur correspond), son identité n’est pas indiquée au public, il ne peut imposer de charges, ni prévoir qu’il continuera de jouir des œuvres.

L’offre

Par ailleurs, la procédure de dation est rigoureuse et impose un agrément en quatre étapes. Premièrement, le contribuable envoie à l’administration fiscale une offre de dation. Elle ne pourra pas être retirée pendant au moins six mois. Elle précise la nature et la valeur de chacun des biens. Elle comporte également des mentions relatives à leur propriété, un bref descriptif de chaque œuvre, l’identité du contribuable et le montant des droits dus.

La commission des dations

Deuxièmement, l’offre est instruite par la « commission des dations » qui apprécie la « haute valeur artistique ou historique » des œuvres, ce qui suppose notamment d’en déterminer l’authenticité, l’importance historique, ou encore la notoriété et la cote de l’artiste. Pour cela, la commission peut consulter des professionnels, comme des commissaires-priseurs, des experts, ou encore des conservateurs. Elle émet ensuite un avis sur l’intérêt artistique ou historique des œuvres et leur valeur pécuniaire. Elle est libre d’écarter certains biens, ou de proposer au contribuable d’en substituer ou d’en ajouter d’autres à son offre.

L’agrément

Troisièmement, sur demande du ministre de la Culture ou de l’Économie et des Finances, le ministre du Budget accepte ou refuse l’agrément. En cas de refus, le contribuable doit s’acquitter des droit ou impôts dus sous trente jours. L’absence de réponse dans un délai de deux ans à compter de la réception de l’offre vaut refus. En cas d’agrément, le ministre indique la valeur libératoire des œuvres concernées.

La confirmation

Quatrièmement, il appartient alors au contribuable d’accepter ou non la dation en paiement. Quand la valeur libératoire retenue par l’administration est différente de celle proposée par le contribuable, ce dernier dispose de trente jours pour la confirmer ou y renoncer. Lorsqu’il confirme sa dation, l’intégralité de la valeur des œuvres est soustraite de l’impôt qu’il doit. S’il y renonce, il devra payer les droits ou impôts dus. Lorsque la dation est acceptée, les œuvres intègrent les collections publiques.

« Les dations réussies résultent souvent d’une concertation entre le redevable de l’impôt et les conservateurs concernés. »

Les bénéfices de cette procédure

En conclusion, cette procédure est stricte. Mais elle permet de payer l’impôt pour 100 % de la valeur des œuvres concernées. Le système est donc très adapté aux successions d’artistes et de collectionneurs possédant d’importantes œuvres d’art mais peu de liquidités. Il est aussi très avantageux pour les institutions publiques qui ont ainsi pu acquérir des biens d’une grande diversité (L’Astronome de Vermeer, L’Origine du monde de Courbet, Tristes tropiques de Lévi-Strauss…) et constituer des fonds exceptionnels d’œuvres des plus grands artistes modernes (Brancusi, Chagall, Cocteau, Picasso, Soto…). Les dations réussies résultent souvent d’une concertation entre le redevable de l’impôt et les conservateurs concernés.

En définitive, donation et dation présentent des caractéristiques spécifiques, adaptées à des situations différentes. Leur utilisation combinée permet un enrichissement significatif des collections nationales.

![Alberto Giacometti (1901-1966), Femme [plate V], vers 1929. Bronze, 55,5 x 33,6 x 7,7 cm. Paris, collection Fondation Giacometti.](https://actu-culture.com/wp-content/uploads/2026/01/preview__alberto-giacometti-femme-plate-v-1929-paris-collection-fondation-giacometti.jpg)